25.05.2020, 19:20

О монетарной политике Беларуси

Экономические и логические ошибки белорусского финансового обозревателя.

Всегда есть соблазн сложные и серьезные вопросы упростить, как следствие, в рассуждениях появляется множество неточностей и ошибок. К сожалению, этого не избежал белорусский финансовый обозреватель Владимир Тарасов, опубликовав свои рассуждения в статье «Идеологическая ошибка белорусского Национального банка».

Начнем с первого ошибочного экономического тезиса о том, что НБ стремится «обеспечивать низкую инфляцию за счет снижения доходов населения и темпов роста экономики».

Для того чтобы поддерживать приемлемый уровень инфляции, не нужна жесткая монетарная политика. Для поддержания уровня инфляции на определенном, приемлемом уровне нужна нейтральная монетарная политика, именно такую политику НБ проводил в последние годы поскольку инфляция находилась вблизи приемлемого уровня около 5%. Жесткая монетарная политика нужна, если мы хотим снизить инфляцию до желаемого уровня, а мягкая – если мы хотим простимулировать экономику, при этом не забывая о необходимости обеспечения целевой инфляции в среднесрочном периоде. Сейчас ситуация изменилась в связи с кризисом, вызванным пандемией, и Национальный банк перешел к умеренному смягчению монетарной политики через последовательное снижение ставки рефинансирования и другие механизмы.

Некоторые полагают, что экономика работает следующим образом: сегодня у вас инфляция 5%, а экономический рост 2%, давайте завтра сделаем инфляцию 10%, и у нас будет экономический рост 5%. На самом деле, так это не работает. Если мы простимулируем экономику мерами монетарной политики и разгоним инфляцию до 10%, то в течение короткого периода, скажем год, экономический рост будет чуть выше, скажем 4 %, но потом рост ВВП вернется обратно к обычным 2%, которые в экономической теории называются потенциальным ростом, или даже еще упадет ниже 2%, поскольку высокая и изменчивая инфляция отрицательно сказывается на экономическом росте. Этот потенциальный рост определяется теми возможностями экономики, которые не зависят от стимулирования монетарной или налогово-бюджетной политикой: эффективностью и уровнем технологической сложности экономики (одно дело выпускать мерседесы в Германии, а другое – какао бобы в какой-нибудь «банановой республике»), качества и прироста капитала и рабочей силы, уровня образования, эффективности управления, работы институтов и много многого другого. Поэтому не стоит чрезмерно упрощать! Если бы секрет устойчивых высоких темпов роста был бы исключительно в мягкой монетарной (бюджетной) политике, точно кто-то бы уже додумался до этого до нас!

Однако, как показывает опыт даже развитых стран, «печатание денег» или эмиссия или монетарное смягчение, проводившееся в США, Европе и других странах, не спало их экономики от сползания в глубокую рецессию, не смогло остановить экономический спад в период финансового кризиса 2007-2009 гг. Кеннет Роггоф так комментирует причины этого: «Наличие у ФРС краткосрочных обязательств для покупки долгосрочного государственного долга разворачивает политику на 180 градусов в неправильном направлении, поскольку это сокращает срок погашения государственного долга США, который принадлежит частным собственникам или иностранным правительствам… К сожалению, ФРС сама несет ответственность за большую путаницу, связанную с использованием ее баланса. В годы, последовавшие за финансовым кризисом 2008 года, ФРС участвовала в массовом “количественном смягчении”, в результате чего она скупала сверхдолгосрочные государственные долги в обмен на банковские резервы и пыталась убедить американское население в том, что это волшебным образом стимулировало экономику. Количественное смягчение, когда оно состоит просто из покупки государственных облигаций, – это просто обман… Казначейство США, могло бы добиться почти того же, выпустив недельное долговое обязательство, и ФРС не пришлось бы вмешиваться». Так что эффективность избыточной эмиссии центральных банков для стимулирования роста – это весьма дискуссионный вопрос даже для развитых стран, эмитирующих резервные валюты. Еще больший вопрос — эффективность эмиссионного стимулирования экономического роста в малых, открытых, развивающихся экономиках, таких как Республика Беларусь.

Спрос на кредиты в США после финансового кризиса также был очень низок, несмотря на то, что ФРС усиленно эмитировала деньги. После падения цен на недвижимость часть субъектов экономики, которые ранее брали кредиты на недвижимость оказались в ловушке: их активы стоили теперь гораздо дешевле, чем долги, взятые под покупку этих активов, они оказались закредитованы и получить новые кредиты просто не могли.

Еще один хороший пример того, что усиленная эмиссия не приводит к экономическому росту, – действия Банка Японии в 2001-2006 гг. После «потерянного десятилетия» 1990-х с нулевым ростом ВВП и дефляцией Банк Японии снизил процентную ставку до нуля в 1999 году. Этот шаг не принес результата. Тогда в 2001 году центральный банк Японии стал скупать облигации правительства, эмитируя иену, он влил в экономику 25 трлн йен избыточных резервов, хотя для поддержания текущего денежного предложения требовалось всего 5 трлн йен обязательных резервов. Какие же были результаты? С 2001 по начало 2006 г. избыточные резервы выросли с 5 трлн иен до 30 трлн, т.е. на 500%. При нормальном спросе на кредиты такое количество избыточных резервов позволяло увеличить предложение денег в экономике на 500%, т.е. вызвать 500% инфляцию. Но несмотря на это, снижение кредитов экономике продолжилось темпами от -2% до -5% в год до начала 2006 г, экономика осталась дефляционной с анемичным ростом ВВП около 0,5% в год. Скромные результаты эмиссионного стимулирования, не так ли?

Опыт центрального банка Японии в начале 2000-х четко показал, что смягчение монетарной политики – снижение процентной ставки до нуля и невиданная эмиссия (а рост избыточных резервов банков в 6–7 раз – это убедительная величина) – вообще не ведет к росту кредитования реального сектора. Потому что межбанковский рынок – это рынок резервных денег, а не рынок кредита экономике. Кредит экономике растет только в том случае, если на него есть спрос со стороны реального сектора или населения, или же банки видят возможность кредитовать те или иные проекты с учетом риска невозврата кредитов и складывающихся процентных ставок. Простейший пример, что называется «на пальцах». Скажем, Иван, работающий официантом в одном из ресторанов Минска, в средине мая 2020 г захочет ли взять кредит в банке на покупку нового телефона, если понимает, что по понятным причинам вот-вот может остаться без работы? Если рассуждает рационально, очевидно, не захочет. Скажем Иван молод, и соблазн иметь свеженький айфон выше любых рациональных доводов. Он приходит в банк за деньгами. Вопрос: что ответит ему банк, здраво оценивая текущую ситуацию?

Само по себе предложение денег центральным банком не обладает магическими свойствами. Если причина спада в том, что субъекты экономики не могут или не хотят брать кредиты, то результаты по стимулированию роста от эмиссии будут скромными. Например, при неблагоприятной экономической конъюнктуре или избыточной долговой нагрузке предприятий и населения, или проблемах с невозвратами кредитов в банковской системе, ни субъекты экономики не будут заинтересованы брать кредиты, по разумным ставкам, ни банки их выдавать.

В Беларуси ситуация может быть диаметрально противоположная. Избыточное предложение денег Национальным банком при некоторых неблагоприятных условиях может один к одному привести к росту инфляции, объяснение этому приведено ниже. В этой ситуации выиграют те, кто имеет долги в белорусских рублях, а проиграют те, кто хранят деньги в национальной валюте или чей заработок (доходы) выплачиваются в белорусских рублях, т.е. наиболее уязвимым будут простые люди: учителя, врачи, госслужащие, пенсионеры, рабочие, студенты, т.е. все те, чьи доходы «съест» высокая инфляция. Так кому в этом случае выгодна избыточная эмиссия? Только тем, кто «по уши» в рублевых долгах и хотели бы решить проблему закредитованности за счет остальных. Это несправедливо! Именно по этой причине Национальный банк говорит о необходимости подержания приемлемо низкой инфляции, поскольку в этом случае выгоды получает все общество! Не стоит думать, что повторится ситуация, когда ставки были не адекватны инфляции, и расчет был прост: сегодня взять кредит, а завтра безудержная инфляция его «скушает» и отдавать придется копейки. Инфляция будет поддерживаться на приемлемо низком уровне и ставка по пользованию кредитом будет адекватна инфляции, как и ставка по депозитам! Потому как, процентная ставка по депозитам существенно ниже инфляции, это прикрытый «грабеж» тех, кто сберегает в белорусских рублях, и это несправедливо, а высокая инфляция, которая снижает уровень долга в рублях, – незаслуженный подарок должникам.

Мы возвращаемся к вопросу: может ли инфляция простимулировать экономический рост? Простой ответ такой: да может, но очень недолго. И используют этот механизм центральный банки тогда, когда видят в этом необходимость, и Национальный банк Беларуси – не исключение.

К сожалению, еще и еще раз приходится повторять азбучную истину: нельзя бесконечно стимулировать экономический рост, разгоняя инфляцию. Это уже проверено и нами в том числе! Потом будет инфляция, а роста не будет. Экономики растут в соответствии со своими возможностями, которые определяются далеко не тем, как растет денежная масса и какая у нас инфляция. Можно расти большими темпами и при очень низких темпах роста инфляции. Типичный пример Китай: с 2009 по 2019 года средние темпы экономического роста 8%, инфляция чуть более 2% в среднем, а рост денежной массы 13%. Для сравнения, в Беларуси с 2009 по 2019 в среднем экономический рост 2%, инфляция 20%, денежная масса 31%. А чем же тогда определяются темпы экономического роста? Именно на этот вопрос Национальный банк совместно со многими ведущими экономистами и попытались дать в сборнике ответ, и он не такой уж тривиальный.

Если же ответить научно, то следует подчеркнуть, что представление о положительном влиянии инфляции на экономическую активность и возможности инфляционного стимулирования экономики, доминировавшее в 1960-е годы, не выдержало проверку временем и опытом разных стран.

Выявленная Филлипсом и получившая его имя зависимость между снижением безработицы и ускорением инфляции на первом этапе интерпретировалась буквально. Был сделан вывод о том, что денежные власти путем проведения экспансионистской политики и ценой более высокой инфляции могут добиваться снижения безработицы и ускорения экономического роста. Однако уже в 1970-е годы многие страны столкнулись с таким явлением, как стагфляция, когда устойчиво высокие темпы инфляции сохранялись на фоне столь же устойчиво высокого уровня безработицы и низких темпов роста экономики. Кривая Филлипса подобного не допускала. Объяснить природу стагфляции помогла теория «естественного», не ускоряющего инфляцию уровня безработицы (NAIRU, non-accelerating inflation rate of unemployment). Ее автор Э. Фелпс, получивший за свою работу Нобелевскую премию в 2006 г., сделал вывод о существовании двух кривых Филлипса – кратко- и долгосрочной. В краткосрочном периоде денежные власти за счет экспансионистской политики могут добиться временного снижения безработицы и повышения роста. В то же время эта политика вызовет рост инфляционных ожиданий, что, в свою очередь, приведет к сдвигу краткосрочной кривой Филлипса. Таким образом, снижение безработицы и повышение экономического роста будет временным, единственным же долгосрочным результатом такой политики станет ускорение инфляции.

Второе ошибочное утверждение, в том, что Национальный банк является сторонником жесткой монетарной политики. Это не так, Национальный банк проводит оптимальную монетарную политику, согласную с теми целями, которые ставятся перед экономикой по инфляции и экономическому росту, и возникающими вызовами и внешними шоками, с которыми Беларусь сталкивается постоянно. Иногда эта политика жесткая, иногда нейтральная, иногда мягкая. Если бы монетарная политика Национального банка была бы исключительно жесткой, мы бы, наверное, уже жили при дефляции и глубоко отрицательных темпах экономического роста.

Национальный банк может поддержать рост только в течении определенного периода времени, простимулировав спрос. Но монетарная политика никак не может выступить фактором долгосрочного роста по двум причинам. Во-первых, источник инвестиций – это в первую очередь сбережения, а не постоянная избыточная эмиссия Национального банка. Избыточная эмиссия в условиях Беларуси просто приведет к инфляции, а высокая и неопределенная инфляция сокращает спрос на деньги, понижает монетизацию экономики, а также повышает процентные ставки. Увеличивая неопределенность в экономике, высокая инфляция отрицательно влияет на темпы долгосрочного роста. Во-вторых, постоянный рост инвестиций тоже не панацея. Как показал наш опыт, отдача от инвестиций существенно сокращается со временем, если делать ставку только на них (например, печально известная древообработка). Об этом, кстати много и подробно говориться в сборнике Национального банка.

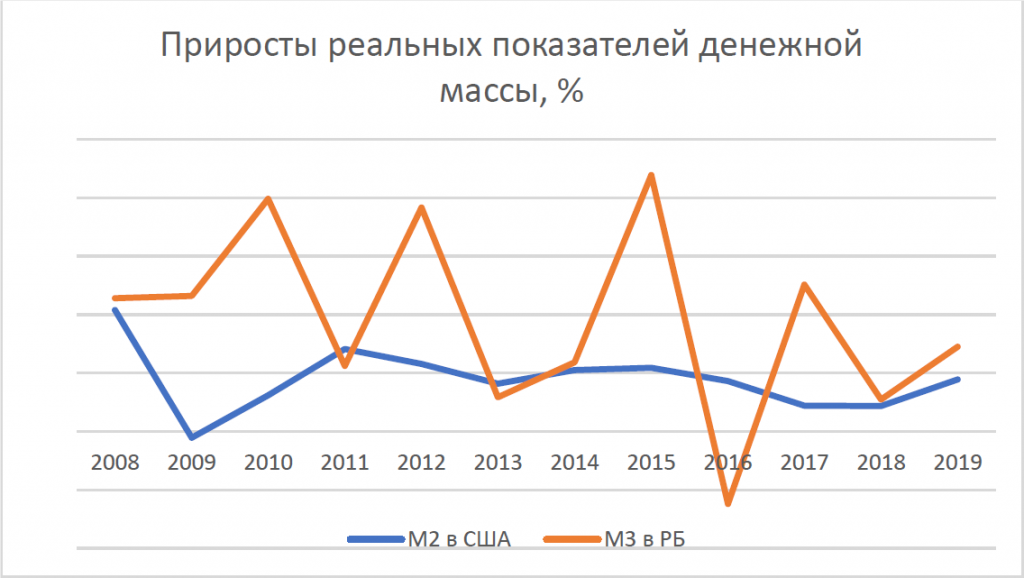

Третья логическая ошибка. Хотелось бы задать вопрос: какое отношение причины возникновения и способы выхода из великой депрессии имеют к ситуации в Беларуси? Или автор в этом видит универсальный рецепт? Национальный банк не сокращал денежную массу, да и по поводу политики Федрезерва накануне и во время Великой депрессии не утихают споры. Их суть детально разбирает Ричард Ку в своей книге «Священный грааль макроэкономики: уроки великой рецессии в Японии». Экономика Беларуси насыщается деньгами значительно более высокими темпами чем в США, что видно на ниже приведенных графиках.

Есть хорошая римская пословица: «Что позволено Юпитеру, то не позволено быку». Переносить на ситуацию в Беларуси, которая, как известно, относится к развивающимся экономикам, те рецепты, которые работают для развитых экономик, – это и логическая, и экономическая ошибка. Взаимосвязь между эмиссией денег и инфляцией, описываемую количественной теорией инфляции, поддерживают многие исследователи, и она не раз получала подтверждение на практике. Обычно результаты эмпирических исследований подтверждают основные положения теории, но характер взаимосвязи показателей оказывается различным в зависимости от интенсивности инфляционной динамики. Ниже приводятся выводы исследования по 165 странам за тридцатилетний период (1969 — 1999 гг.), который, безусловно, можно рассматривать как долгосрочный. (Graude P. de, Polan M. Is Inflation Always and Everywhere a Monetary Phenomenon? // Discussion Paper No 2841 / CEPR. 2001. June.) Авторы исследования на основании полученных результатов делают следующие выводы.

Для всей совокупности данных справедливость теории не вызывает сомнения: прямо пропорциональная зависимость между темпами роста денег и темпами инфляции в экономике очевидна и подтверждается статистически.

Между тем исследование показывает, что в странах с низкой инфляцией прямой зависимости между темпами роста денежного предложения и инфляцией не наблюдается: коэффициент корреляции при соответствующей переменной оказывается близким к нулю. Следовательно, более быстрый рост количества денег не ведет к ускорению темпов инфляции (но при этом не оказывает и сколько-нибудь выраженного влияния на темпы экономического роста). Объясняется это тем, что в условиях низкой инфляции в странах с развитыми финансовыми рынками и высоким уровнем доверия к центральному банку изменения в скорости обращения денег происходят под влиянием экзогенных факторов (технологических и структурных преобразований в платежной системе и экономике в целом) и не связаны с ростом денежного предложения. Значительная роль центральных банков и развитость систем мониторинга денежно-кредитных агрегатов дают возможность строго контролировать объем денежного предложения и подстраиваться под спрос на деньги. Поэтому ускорение предложения денег является реакцией на увеличение спроса на деньги и не приводит к повышению цен.

По мере увеличения темпов инфляции ее зависимость от темпов роста денежного предложения приобретает все более выраженный характер. Уже для стран с умеренной инфляцией коэффициент оказывается значимым на уровне 0,24. В странах с высокой инфляцией ее зависимость от роста денежного предложения становится прямо пропорциональной: коэффициент приближается к 1.

Спрос на деньги увеличивается благодаря ценовой стабилизации в экономике, и не является постоянным или априори заданным. Если вчера рост рублевой денежной массы на 25 не приводил к инфляции, то это не означает, что завтра этого не будет. Если говорить по-простому, то деньги – это не то, что «печатает» Национальный банк, это то, что население и предприятия хотят держать и хранят у себя в кошельке наличными и на счетах, как текущих, так и срочных. И, по-моему, для любого мало-мальски знакомого с реалиями белоруской экономики известно, что чем выше инфляция, или сильнее скачки курса белорусского рубля к доллару, тем скорее население и предприятия избавляются от белорусских рублей в пользу американской валюты. Сколько не эмитируй дополнительных рублей в такие моменты, это не повысит интерес у субъектов экономики хранить их на счетах или в виде наличности у себя в кошельках. События марта 2020 года подтвердили это как нельзя лучше. В такие моменты проявляется повышенный спрос на валюту и повышенная потребительская активность, когда население закупается по «старым» ценам, при этом не сильно думая, точно ли нужна очередная покупка.

Весьма удивительно слышать упрек в том, что в статье «нет ни слова о доступе к финансам – бюджетным средствам, кредитам». Оставим за рамками вопрос о доступе к бюджету, не очень понятно, что имеется ввиду. Но про доступ к кредитам и финансовой системе говорить как минимум странно. В нашей стране достигнуты значительные успехи в обеспечении доступа к финансовым услугам. Под финансовой доступностью понимают обеспечение доступа к базовым финансовым услугам с одновременной гарантией защиты прав потребителей. Базовыми являются платежные услуги, страхование, кредитование и сбережения. Согласно классификации Всемирного банка, Республика Беларусь относится к группе стран с доходом выше среднего, при этом уровень проникновения базовых финансовых услуг (по данным Global Findex на 2017 год) в нашей стране является относительно высоким и соответствует странам с уровнем дохода выше среднего. Кроме того, уровень их проникновения в сельской местности превышает показатели России, Казахстана и Украины.

Да и слышать о том, что доступ к финансам вне современной рыночной идеологии, весьма странно. Совсем недавно отбушевал мировой финансовый кризис. Возможно, стоит напомнить в чем были причины кризиса. «Самая богатая страна в мире жила не по средствам… Глобальная экономика нуждалась в постоянно растущем потреблении, но каким образом его можно было обеспечить, если доходы многих американцев в течении очень долгого времени не росли (с 2000 по 2008 год реальный средний доход американских домохозяйств уменьшился на 4%, а на конец 2007 года он был на 0,6% ниже достигнутого в конце предыдущего подъема, т.е. в 2000 году). Американцы придумали оригинальное решение: они решили занимать и потреблять так, словно их доходы возрастают. И они занимали… все больше и больше залазили в долги. Но и самих заемщиков, и их кредиторов происходящее устраивало: заемщики продолжали безудержное потребление, забывая о той действительности, в которой их доходы стагнировали или даже снижались, а кредиторы были довольны колоссальными доходами, получаемыми в результате все возрастающих платежей… Американские финансовые рынки не смогли выполнить свои основные социальные функции по управлению рисками, распределению капитала и мобилизации сбережений таким образом, чтобы транзакционные издержки оставались низкими… На пике этой деятельности, который пришелся на 2007 год, на раздутые финансовые рынки приходится 41% прибыли всего корпоративного сектора». Это цитата из книги лауреата нобелевской премии по экономики Дж. Стиглица «Крутое пике». Фактически процветание финансовой системы в США на своем пике обеспечивалось тем, что доступ к финансам был обеспечен всем без исключения, даже тем, кто не мог бы иметь этот доступ при нормальных условиях в силу закредитованности или отсутствия стабильных доходов, как например безработные! О каком ограниченном доступе к финансам в рамках «идеологии, которая является преобладающей в современном западном обществе, особенно среди финансистов» может идти речь? Все ровным счетом наоборот!

Заявляемый тезис об идеологической ошибке Национального банка, вообще не имеет права на существование. Национальный банк не руководствуется идеологическими посылами, а опирается на самые последние научные знания и наработки в области монетарной политики и финансовой стабильности при проведении своей политики.

Специальный выпуск Банковского вестника посвящен поиску ответов на вопросы, почему долгосрочный экономический рост замедлился в Беларуси в последние 10 лет и что нужно сделать, чтобы его реанимировать. Авторы статей этого выпуска наглядно показывают, что это тяжелый путь, требующий решения большого количества накопленных проблем в секторе госпредприятий, госуправлении, образовании и др. В. Тарасова интересует, вероятно, другой вопрос — какой должна быть политика Национального банка в условиях экономического спада, вызванного сжатием спроса. Все приводимые им примеры связаны с поиском ответа развитыми странами именно на такой вопрос. В результате в качестве ответов на вопросы о долгосрочном экономическом росте в Беларуси автор предлагает ответы, полученные в отношении других вопросов, для других стран и в других экономических условиях, скорее всего по причине недостаточно тщательного изучения того материала и проблематики, которые стали поводом для статей сборника Национального банка. Такое случается, но, расстраивает, что при этом профессиональный журналист прибегает к сомнительному приему — привести в качестве цитаты то, что таковой не является. Например, в подаваемой В. Тарасовым как цитата фразе «устойчивый темп экономического роста в Беларуси ощутимо ослаб в последние годы, это было связано с форсированным накоплением капитала с высокой стоимостью ресурсов и профицитным бюджетом» в оригинале после «форсированного накопления капитала» стоит точка. Вместе с тем, как раз таки «высокая стоимость ресурсов и профицитный бюджет» становятся исходным пунктом для дальнейших рассуждений.