29.05.2017, 9:55

Как мы оказались в инвестиционном пике? Часть первая

«Инвестиции – это развитие и рост экономики. Это не только деньги, но и новейший опыт и технологии». Этот правильный тезис мы взяли из основных положений программы социально-экономического развития Республики Беларусь на 2016-2020 годы. Данная программа провозглашает инвестиции как один из приоритетов развития страны и определяет в качестве целевого ориентира поддержание их объема на уровне экономической безопасности – не менее 25% к ВВП. Программой предусмотрены и другие благие цели, непосредственно связанные с привлечением инвестиций, — создание высокоэффективных и экспортоориентированных производств, а также новых рабочих мест (не менее 50 тысяч ежегодно).

Как и все патриотически настроенные белорусские граждане, мы охотно верили в способность белорусских властей обеспечить достижение указанных целей до тех пор, пока внимательно не изучили динамику инвестиционного процесса в нашей стране в последние годы. К сожалению, существующая динамика инвестиций не позволит достичь главной цели развития страны на 2016-2020 годы, состоящей в «повышении качества жизни населения на основе роста конкурентоспособности экономики, привлечения инвестиций и инновационного развития». Более того, глубокий и продолжительный инвестиционный спад в настоящее время представляется главным экономическим провалом правительства, который будет иметь долгосрочное негативное воздействие на развитие страны.

Удручающие цифры

2017 год – уже четвертый подряд год снижения объема инвестиций в основной капитал (в сопоставимых ценах) в нашей стране. Основные данные, характеризующие динамику инвестиций в последние годы, представлены в таблице 1.

|

1. Динамика инвестиций в основной капитал в 2012-2017 гг.* |

||||||

| Показатель | 2012 год | 2013 год | 2014 год | 2015 год | 2016 год | I кв. 2017 года** |

| Инвестиции в основной капитал, млн. рублей | 15444,2 | 20957,5 | 22527,0 | 20715,3 | 18074,3 | 3351,1 |

| Индекс в % к предыдущему году (в сопоставимых ценах) | 88,3 | 109,3 | 94,1 | 81,2 | 82,3 | 93,5 |

| Затраты на приобретение машин, оборудования, транспортных средств, млн.руб. | 6360,1 | 7720,2 | 7638,0 | 7081,2 | 6341,9 | 1069,8 |

| Индекс в % к предыдущему году (в сопоставимых ценах) | 85,7 | 109,5 | 90,0 | 70,6 | 78,3 | 94,7 |

| Объем инвестиций в основной капитал к ВВП, в % | 28,2 | 31,2 | 28,0 | 23,0 | 19,2 | 14,9 |

| * — данные представлены с учетом деноминации ** — предварительная оценка |

||||||

Особенно обращают на себя внимание два момента. Во-первых, опережающими темпами снижался объем инвестиций в машины, оборудование и транспортные средства, что диссонирует с намерениями правительства сконцентрироваться на приоритетном обновлении активной части основных средств. Во-вторых, в первом квартале текущего года величина инвестиций относительно ВВП составила уже менее 15% (!) ВВП, что существенно ниже уровня экономической безопасности.

Попытаемся разобраться с тем, что произошло и почему темпы падения инвестиций значительно превышали темпы снижения других ключевых экономических показателей (ВВП, промышленное производство, доходы населения, розничный товарооборот и др.). Отвечая на эти вопросы, белорусские эксперты отмечают, что компании, работающие на рынке, негативно оценивают перспективы экономического роста, потому не склонны осуществлять инвестиции и предпочитают ограничивать инвестиционную активность. Пожалуй, с этим следует согласиться. Однако, как нам кажется, данное объяснение не в полной мере раскрывает реальные причины инвестиционной депрессии.

Тем более что в нашем случае мы имеем дело с феноменальным по глубине и продолжительности инвестиционным спадом. Для того чтобы показать это, мы обратились к статистическим данным, опубликованным Межгосударственным статистическим комитетом СНГ. В таблице 2 собраны данные о динамике ВВП, промышленного производства и инвестиций в Армении, Беларуси, Казахстане, России и Украине в 2013-2016 годах. Первые четыре страны включены в выборку, поскольку входят в ЕАЭС и их экономики функционируют в условиях единого экономического пространства. Данные по Украине приведены с целью сопоставления со страной, испытавшей серьезные политические потрясения, которые очевидно имели негативный эффект на инвестиционный климат и динамику инвестиций.

|

2. Данные о динамике ВВП, промышленного производства и инвестиций |

||||

| Показатель | Индекс к предыдущему году (в сопоставимых ценах), в % | |||

| 2013 год | 2014 год | 2015 год | 2016 год | |

| Армения | ||||

| ВВП | 103,3 | 103,6 | 103,0 | 100,2 |

| Промышленное производство | 106,8 | 102,7 | 105,0 | 106,7 |

| Инвестиции | 92,3 | 100,2 | 98,8 | 89,2 |

| Беларусь | ||||

| ВВП | 101,0 | 101,7 | 96,2 | 97,4 |

| Промышленное производство | 95,1 | 101,9 | 93,4 | 99,6 |

| Инвестиции | 109,3 | 94,1 | 81,2 | 82,3 |

| Казахстан | ||||

| ВВП | 106,0 | 104,2 | 101,2 | 101,0 |

| Промышленное производство | 102,3 | 100,2 | 98,4 | 98,9 |

| Инвестиции | 106,9 | 104,2 | 103,7 | 105,1 |

| Россия | ||||

| ВВП | 101,3 | 100,7 | 97,2 | 99,8 |

| Промышленное производство | 100,4 | 101,7 | 96,6 | 101,1 |

| Инвестиции | 100,8 | 98,5 | 91,6 | 99,1 |

| Украина | ||||

| ВВП | 100,0 | 93,4 | 90,1 | 102,0* |

| Промышленное производство | 95,7 | 89,9 | 87,0 | 102,4 |

| Инвестиции | 88,9 | 75,9 | 98,3 | 118,0 |

| * — данные представлены за январь-сентябрь 2016 года | ||||

Действительно, в 2015-2016 годах страны ЕАЭС переживали не лучшие времена: экономический рост находился на очень низком уровне (нередко – отрицательном). Однако, как видно из таблицы, ни одна из представленных стран, наряду с Республикой Беларусь входящих в единое экономическое пространство, не испытывала такого глубокого и продолжительного спада объема инвестиций в рассматриваемом периоде. Конечно, необходимо учитывать макроэкономический контекст – текущий год может стать третьим годом рецессии для белорусской экономики, что формирует негативный фон, влияющий на склонность к инвестированию со стороны экономических субъектов.

Впрочем, тут у нас есть собратья по несчастью – в России уже три года фактически не наблюдается экономический рост. Как и в нашем случае, эксперты склонны думать, что экономические проблемы имеют структурный, а не циклический характер, и, следовательно, долгосрочны. Российский бизнес адекватно оценивает ситуацию – индексы предпринимательской активности в обрабатывающей промышленности, строительстве и сфере услуг стабильно находились в отрицательной зоне и существенно снизились в 2015-2016 годах. Однако, в отличие от нашей страны, это не стало причиной резкого инвестиционного спада, что позволяет говорить об исключительности нашего случая.

Сопоставление динамики инвестиций в нашей стране и Украине показывает, что в 2016 году реальный объем инвестиций в нашей стране по сравнению с 2012 годом сократился более чем на 30%, в то время как в Украине – на 22%.

Иными словами, в рассматриваемом периоде у нас наблюдался более глубокий инвестиционный спад, чем в украинской экономике. Довольно неожиданный результат, если вспомнить о том, что сравнение производится со страной, на территории которой до настоящего времени ведутся военные действия. Это плохо сочетается с известным тезисом белорусских властей о политической стабильности, как главном факторе, формирующем благоприятные условия для привлечения инвестиций в нашу страну.

Насколько можно судить по недавнему посланию президента к белорусскому народу и Национальному собранию, в стране созданы благоприятные условия для инвестирования. С учетом этого в ходе прошедшего мероприятия логично прозвучал вопрос о том, почему инвестиции сокращаются, если все необходимые условия для инвесторов созданы. К сожалению, за исключением дежурного призыва изменить отношение к инвесторам, оперативно решая их проблемы, ответа на данный вопрос мы не услышали. Попробуем разобраться самостоятельно.

Неблагоприятная конъюнктура

Вначале вернемся к макроэкономическому контексту. Складывающаяся в последние годы общеэкономическая ситуация, конечно, не располагает к осуществлению новых инвестиций. Падение внутреннего и внешнего спроса в последнее время являлось определяющим фактором экономической конъюнктуры и создавало предпосылки для снижения объема производства и реализации произведенных товаров и услуг. Так, по итогам первого квартала 2016 года специалисты Национального банка отмечали, что из общего числа опрошенных предприятий (по данным их мониторинга) 40-50% указывало на снижение спроса на свою продукцию и лишь 10-15% — на повышение. В сентябре 2016 года 52% руководителей предприятий оценивали экономическую конъюнктуру как неблагоприятную. Вместе с тем в течение 2016 года балансы оценок (отношение разницы между положительными и отрицательными ответами к общему количеству ответов) по параметрам деловой активности, полученных Национальным банком, хотя и продолжали находиться в отрицательной зоне, демонстрировали положительную динамику. Однако это не оказало позитивного влияния на динамику инвестиций — они продолжали снижаться.

Влияние негативной экономической конъюнктуры на динамику инвестиций не так очевидно, как может показаться на первый взгляд. Так, в работе Исследовательского центра ИПМ «Белорусский бизнес 2016: состояние, тенденции, перспективы» отмечается, что в 2015-2016 годах масштабы сокращения инвестиций малых и средних предприятий вследствие экономической стагнации не столь значительны. В частности, если в 2016 году около 60% опрошенных предприятий заявили о снижении за прошедший год объема продаж на предприятии (около 12% респондентов сообщили о росте продаж), то на сокращение инвестиций указало только порядка 28% опрошенных предприятий при положительной динамике у 14% предприятий. Легко заметить, что эта пропорция заметно лучше, чем в случае ответов относительно динамики объемов продаж. Более того, средняя оценка предприятиями малого и среднего бизнеса изменения объема инвестиций не отличается от значений большинства предыдущих лет, в том числе 2013-2014 годов, когда сектор демонстрировал рост.

Схожие выводы можно сделать из данных опроса «Деловой климат Республики Беларусь 2016», проведенного Представительством немецкой экономики в Республике Беларусь среди компаний с немецкими инвестициями. Несмотря на то, что в 2015 году большинство предприятий оценивали текущую экономическую ситуацию в стране негативно (52% опрошенных предприятий) и ожидали ее дальнейшего ухудшения (около ¾ опрошенных предприятий), в указанном периоде почти 67% компаний сохранили либо даже увеличили объем инвестиционных расходов. В дальнейшем, даже на фоне неблагоприятной экономической конъюнктуры, количество предприятий, ожидающих в 2016 году положительного развития либо стабилизации экономической ситуации, возросло до 60%, 2/3 компаний планировали сохранить либо увеличить в 2016 году объем инвестиционных расходов.

Сжатие инвестиционного кредитования

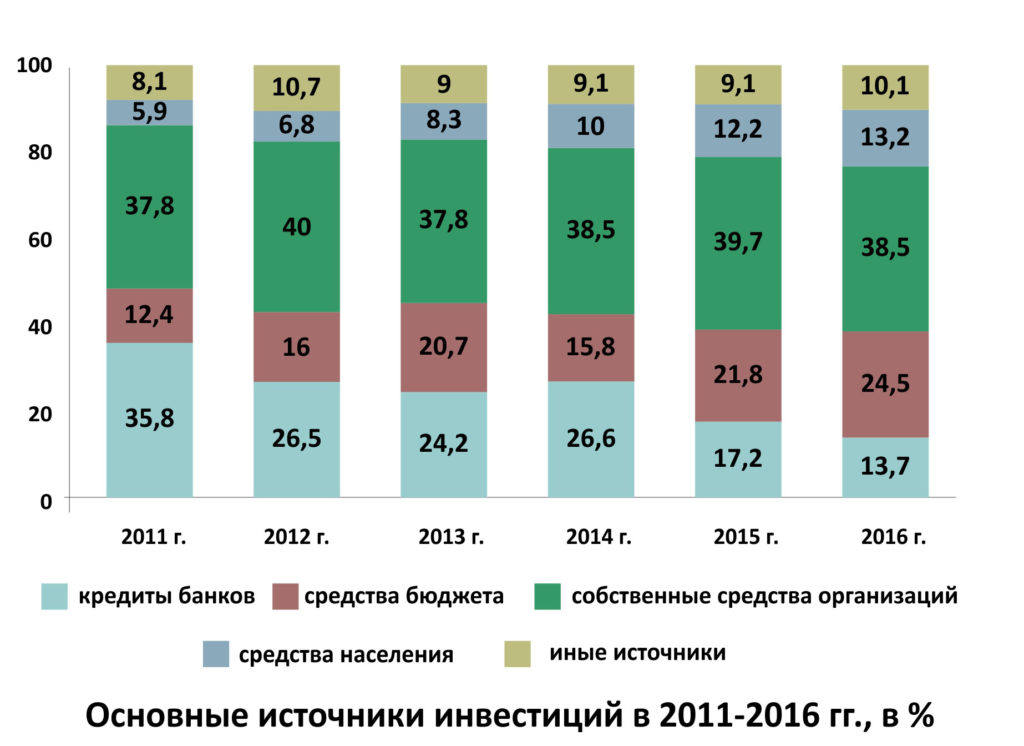

Неблагоприятная экономическая конъюнктура, несомненно, оказывает негативное влияние на текущую динамику инвестиций, но, вероятно, не является единственной причиной такого глубокого инвестиционного спада в нашем случае. Для того чтобы показать это, мы проанализировали структуру инвестиций по источникам финансирования и обнаружили весьма интересный тренд. Он связан с динамикой финансирования инвестиций за счет банковских кредитов. Наибольшая доля инвестиций за счет данного источника была профинансирована в 2010-2011 годах – соответственно, 32,3% и 35,8% от общего объема инвестиций. В последующие годы доля инвестиций, финансируемых за счет банковских кредитов, стремительно снижалась, достигнув 13,7% (!) в 2016 году и сократившись в 2,6 раза по сравнению с максимальным уровнем 2011 года. То, каким кардинальным образом изменилась роль банковского кредитования в инвестиционном процессе, а также его влияние на общую динамику инвестиций хорошо иллюстрируют представленные ниже графики.

Конечно, банки сокращали объемы инвестиционного кредитования на фоне ухудшения финансового состояния заемщиков и быстрого роста проблемной задолженности. Однако, главную причину, объясняющую произошедшее, мы видим в постепенном изменении подходов к функционированию банковского сектора у нас в стране и связанному с этим сворачиванием директивного кредитования. Напомним, что до недавнего времени банковский сектор, через который осуществлялось массированное директивное кредитование, был ключевым элементом модели централизованного распределения инвестиций под патронажем государства. В силу различных причин, о которых мы писали ранее, такая модель распределения инвестиций завершилась провалом. Более того, поток директивного кредитования стал одной из ключевых причин макроэкономических дисбалансов, традиционно заканчивающихся у нас девальвацией национальной валюты. В связи с этим, начиная с 2012 года, властями предпринимаются попытки сократить объем нерыночного кредитования, осуществляемого банковским сектором в рамках государственных программ.

Еще немного цифр в подтверждение сказанного. По данным Белстата в 2011 году 13,5% общего объема инвестиций было профинансировано за счет льготных банковских кредитов. По итогам января-сентября 2016 года (в целом за 2016 год эти данные Белстатом не публиковались) указанная величина сократилась до 3,9%, что очевидно отражает сокращение объема инвестиционного банковского кредитования в рамках государственных программ.

Итак, мы можем констатировать постепенное сокращение влияние государства на процесс распределения кредитных ресурсов банковским сектором.

Рыночные принципы распределения кредитных ресурсов окажут положительное воздействие на эффективность их использования. Однако, проблема состоит в том, что сокращение объема директивного кредитования не замещается новыми инвестиционными кредитами, выдаваемыми на рыночных принципах. По нашей оценке, объем инвестиций, профинансированных за счет банковского кредитования в 2016 году, в сопоставимых ценах составил менее 25% от уровня 2011 года.

Ранее мы уже обращали внимание на наличие избыточной ликвидности в банковском секторе. Это означает, что банки имеют свободные кредитные ресурсы, но не вкладывают их в инвестиционные кредиты. Почему? Сошлемся на авторитетное мнение заместителя Председателя Правления Национального банка С. Калечица, который отметил, что на фоне значительной избыточной рублевой ликвидности банковская система столкнулась с проблемой малого количества эффективных инвестиционных проектов в экономике. Проблема многогранная, которая, в числе прочего, может свидетельствовать о дефиците желающих реализовывать здесь новые инвестиционные проекты.

Выбор в пользу доминирующей роли государства в инвестиционном процессе, как правило, связан с низким качеством институтов. В условиях плохой защиты частной собственности, отсутствия верховенства закона и неразвитости финансовых рынков частные инвесторы не будут иметь необходимых стимулов и возможностей для осуществления инвестиций. Предполагается, что в этом случае контроль государства над банками и предприятиями будет способствовать накоплению капитала и росту инвестиций. В нашем случае эта модель доказала свою неэффективность. Альтернативой ей могут быть только экономические и политические институты, формирующие среду, которая побуждает частных инвесторов к реализации новых проектов.

Продолжение следует.