1.04.2020, 10:05

Россия теснит Беларусь на украинском топливном рынке

Неопределенность с загрузкой белорусских НПЗ и пандемия коронавируса оборачивается для белорусского экспортера нефтепродуктов — Белорусской нефтяной компании (БНК) потерей позиций на самом выгодном и маржинальном рынке – украинском. Освободившуюся нишу заполняют конкуренты, прежде всего, российские компании.

Предполагалось, что в 2020 году белорусские НПЗ завершат модернизацию и вслед за этим увеличат экспорт дизтоплива на 3 млн тонн. Львиную долю этого прироста БНК планировала поставить на украинский рынок.

Однако теперь очевидно, что эти планы уже вряд ли удастся реализовать. И не только из-за отсутствия ясности перспектив загрузки белорусских НПЗ, пандемии COVID-19, но из-за конкуренции с российскими поставщиками топлива на украинском рынке, которая при любом раскладе будет усиливаться.

Пока Беларусь способна обеспечить только критический экспорт.

В этом году российские компании поставляют в Беларусь меньше трети от объема нефти, что предполагалось экспортным графиком. Поставки осуществляют только компании группы «Сафмар» российского бизнесмена Михаила Гуцериева. Оставшись практически без российской нефти, Беларусь всерьез взялась за организацию альтернативных поставок сырья.

Поставки российской нефти на белорусские НПЗ в январе-феврале снизились на 76% в сравнении с таким же периодом 2019 года до 709,14 тыс. тонн, хотя в соответствии с индикативным балансом Союзного государства они должны были составить около 4 млн тонн. В результате из-за спора с российскими поставщиками по цене нефти в первом квартале белорусские НПЗ загружены примерно наполовину от своей мощности.

Понятно, что при такой загрузке заводов БКК пытается обеспечить только критический экспорт нефтепродуктов. И, прежде всего, в Украину.

Бензин «под напряжением»

Несмотря на сложную ситуацию с загрузкой сырьем белорусских НПЗ, поставки белорусского бензина на украинский рынок за первые два месяца 2020 года увеличились, по данным «Консалтинговой группы А-95», на 37% к аналогичному уровню 2019 года до 105,6 тыс. тонн.

В целом объем рынка бензинов в Украине в первые два месяца 2020 года вырос на 6,7% в сравнении с таким же периодом 2019 года до 291,3 тыс. тонн. При этом импорт увеличился на 10% до 150,2 тыс. тонн. Доля белорусских бензинов на украинском рынке в первые два месяца составляла около 36% — примерно столько же, как и в 2019 году.

Показательно, что за это последнее время выросла доля украинских производителей в балансе украинского рынка бензинов — в 2019 году она превышала 46%. Как следствие, украинские производители пытаются лоббировать решения по ограничению импорта нефтепродуктов.

Правительство Украины должно до 1 июля 2020 года принять решение по ограничению поставок нефтепродуктов из одного источника на уровне не более 30% от общего объема поставок (это норма предусмотрена требованиями ЕС). К этому времени станет ясно, будет нововведение касаться поставщика, производителя или же страны в целом.

Пока непонятно, может ли это ограничение коснуться белорусских поставок. Во-первых, пока нет полной ясности в отношении перспектив белорусского экспорта из-за неопределенности с загрузкой мощностей белорусских НПЗ. Во-вторых, тенденции развития топливного рынка Украины говорят о том, что в Украине падает популярность бензина, как и во всей Европе.

Неслучайно БНК в Украине продает светлые нефтепродукты путем заключения терм-контрактов: то есть, пакетных предложений. Это означает, что в «нагрузку» к дизтопливу компаниям предлагают также купить и белорусский бензин. В последние два года предложенная пропорция составляла 60% (дизтопливо) и 40% (бензин).

Доля белорусского дизтоплива в Украине снижается

За последние два года доля белорусского дизтоплива в балансе украинского рынка снизилась с 43% до 30%. Виной тому — конкуренции с российскими нефтепродуктами, львиная доля которого поставлялась в Украину по трубе «ПрикарпатЗападтранс».

В 2019 году среднемесячный объем поставок белорусского дизтоплива в Украину превышал 200 тыс. тонн, а в пиковый сезон августа-сентября достигал 300 тыс. тонн. Ожидалось, что в 2020 году объем поставок белорусского дизтоплива в Украину будет составлять 250 тыс. тонн в месяц.

Однако в январе-феврале 2020 года БНК снизила поставки дизельного топлива в Украину на 42% в сравнении с аналогичным периодом 2019 года до 170,7 тыс. тонн. В результате доля белорусского дизтоплива в общем объеме поставок этого вида топлива на украинском рынке за год упала с 38% до 26%.

При этом в феврале украинский рынок дизтоплива увеличился на 3% до 448,4 тыс. тонн. Украинские НПЗ в февральском балансе заняли около 14%, импорт — 86% (384 тыс. тонн).

Но белорусские НПЗ смогли поставить в Украину в феврале лишь 92,6 тыс. тонн дизтоплива, включая 6,8 тыс. тонн по трубопроводу «ПрикарпатЗападтранс». А вот поставки российского дизельного топлива выросли сразу на 40% по сравнению с январем и существенно компенсировали снижение импорта из Беларуси.

Всего из России в Украину в феврале 2020 года было импортировано 200,8 тыс. тонн, что на 58,6 тыс. тонн больше, чем в январе (142,5 тыс. тонн). Основной прирост пришелся на канал поставок через трубопроводный терминал в Гомеле, с которого отгрузки увеличились до 118 тыс. тонн с 75 тыс. тонн в январе.

Поставки через терминалы трубопровода «ПрикарпатЗападтранса», которые облагаются 4%-й пошлиной, в феврале практически сохранились на уровне января и составили 33 тыс. тонн.

По данным «Консалтинговой группы А-95», в февральском балансе украинского рынка российское топливо заняло 45%, что соответствует доле, которую российские производители имели до введения спецпошлин на поставки по трубопроводу «ПрикарпатЗападтранс». То есть, те ограничительные меры, которые в 2019 году ввел Киев против трубопроводных поставок российского дизтоплива, российские нефтяные компании фактически «отыграли», нарастив поставки по другим схемам.

СМИ сообщают, что начале 2020 года украинские НПЗ подали жалобу о начале антисубсидиарного расследования в отношении импорта дизельного топлива из России. В своей жалобе украинские производители утверждают, что субсидия в виде обратного акциза причиняет украинской нефтепереработке ущерб. Поэтому они просят вводить пошлины с повышением каждый год: сначала 8,46% и до 25,4% в течение 5 лет.

Эксперты, однако, считают, что эти меры вряд ли будут приняты, поскольку они не соответствуют правилам ВТО. Хотя, понятно, они могли бы оказать поддержку экспорту белорусского дизтоплива на самый ликвидный для Беларуси топливный рынок.

С 1 апреля РФ не возобновила традиционные поставки нефти в Беларусь

Пандемии коронавируса и развал альянса ОПЕК+ привела к резкому обвалу нефти. Обвал мировых цен предоставил Беларуси шанс договориться с российскими нефтяными компаниями о возобновлении традиционных поставок нефти. Пользуясь этой ситуацией, правительство Беларуси подготовило новые предложения российским нефтяным компаниям.

Вслед за чем 21 марта президент Беларуси Александр Лукашенко сообщил, что Россия согласилась на условия Беларуси по поставкам нефти на белорусские НПЗ. Белорусский премьер Сергей Румас пояснил, что согласно договоренностей с правительством РФ белорусские НПЗ будут покупать нефть без премии. По его словам, российские НПЗ снизят премию с 11,7 долларов до 4,7 долларов за тонну, а оставшуюся часть будет компенсировать российское правительство в рамках межбюджетных расчетов.

Но, похоже, стороны на уровне компаний и правительства разошлись в трактовке условий этих договоренностей.

Заминистра финансов РФ Алексей Сазанов заявил, что не знаком с планами по компенсации части премии российским поставщикам.В свою очередь компании «Роснефть» заявила, что она готова возобновить поставки нефти в Беларусь с премией 5 долларов за тонну.

Reuters со ссылкой на источники сообщала, что «Роснефть», «Лукойл», «Газпромнефть», «Сургутнефтегаз» и «Татнефть» планировали возобновить экспорт в Беларусь с 1 апреля. Однако пока эти компании не оформили маршрутные поручения в «Транснефти».

Коронавирус обвалил спрос и цены на топливо

Пандемия коронавируса, в результате которой погибли около 32 тыс. человек и заразилось более 660 тыс. человек во всем мире, привела к остановке мировой авиационной отрасли и поставила на карантин примерно 3 млрд. человек.

Эксперты отмечают, что сейчас рынки нефти остаются под давлением двух мощных медвежьих факторов — разрушением спроса, вызванного пандемией коронавируса и ценовой войной между Саудовской Аравией и Россией, которая заливает рынки дополнительным предложением.

СМИ сообщают, что американский производитель — компания Wyoming Asphalt Sour — первой предложила покупателям доплату за вывоз нефти из хранилищ. Ряд североамериканских сортов нефти торгуется уже на уровне ниже 10 долларов за баррель.

Удешевление североморского эталона нефти Brent привело к тому, что стоимость партий Urals в Северо-Западной Европе 27 марта снизилась до 16,20 долларов за баррель, что стало наименьшим уровнем с июня 1999 года, пишет ценовое агентство Argus.

Из-за падения спроса страны вводят ограничения на гражданские авиаперевозки, что вынуждает НПЗ сокращать производство. По данным Reuters, европейские цены на реактивное топливо в конце марта упали до почти 17-летнего минимума, в результате в течение последних восьми торговых сессий европейские нефтеперерабатывающие заводы производили бензин с убытком.

В условиях беспрецедентно низких цен на нефть нефтеперерабатывающие заводы во всем мире уже начали сокращать объемы производства или рассматривают такие меры.

Reuters пишет, что заводы Техаса и Таиланда готовятся к сокращению объемов переработки нефти, пострадав от «шокового» падения спроса. Крупнейший НПЗ Индии уже сократил выпуск продукции на 25-30%. На сниженных мощностях работают предприятия в Японии, Южной Корее. Уменьшили производство и НПЗ Великобритании и Германии.

Венесуэла, например, уже начала продавать свою нефть по цене менее 5 долларов за баррель, но и ее НПЗ страдают от сокращения спроса. Недавно «Роснефть» объявила о прекращении своей деятельности в Венесуэле, ее активы были проданы компании, на 100% принадлежащей российскому правительству, отмечается в сообщении пресс-службы «Роснефти».

По данным российских СМИ, в обмен на венесуэльский бизнес «Роснефти» государство в лице «Роснефтегаза» передало нефтяной компании 9,6% ее собственных акций оценочной стоимостью 300 млрд рублей, или 4 млрд долларов. Речь идет о долях в добывающих предприятиях Petromonagas, Petroperija, Boqueron, Petromiranda и Petrovictoria, в нефтесервисных компаниях и торговых операциях. Таким образом, доля государства в «Роснефти» формально опустилась ниже 50%.

Избавиться от венесуэльских активов, в которые было вложено 7 млрд долларов, «Роснефти» пришлось на фоне угрозы введения американских санкций. Из-за того Министерство финансов США внесло в «черный список» дочернюю компанию «Роснефти» Rosneft Trading, которая занималась торговлей венесуэльской нефтью в обход санкционного режима против Николаса Мадуро.

Между тем в России, как и по всему миру, спрос на моторное топливо стремительно сокращается. По данным «ЦДУ ТЭК», в феврале 2020 года российские НПЗ (исключая мини-НПЗ) сократили отгрузку бензина на внутренний рынок на 9,7% по сравнению с январем, до 608,59 тыс. тонн. Всего отгрузка бензина на рынок РФ снизилась на 2,9%, до 2,64 млн тонн. В феврале экспорт высокооктанового бензина снизился на 9,6%, до 542,8 тыс. тонн, низкооктанового топлива — на 10,4%, до 65,7 тыс. тонн.

По данным директора «Консалтинговой группы А-95» Сергея Куюна, введенный в Украине карантин также уже привел к 15–20% снижению объемов розничной реализации топлива, а в апреле падение продаж на АЗС ожидается на уровне 40–50%, сообщил По его информации, наибольший спад продаж — 40% — в западных регионах, в лидерах — Закарпатье и Черновцы. На станциях в районе погранпереходов продажи упали на 90%.

По мнению эксперта, снижение реализации приведет к неизбежному закрытию ряда АЗС. «Таких, я думаю, 25% минимум. Если честно, я не знаю, как они выживали до сих пор, но теперь уход на карантин для них неизбежен. Не исключаю, что они будут скуплены более крупными коллегами», — отмечает С. Куюн. Еще 10–15% станций, преимущественно в приграничных регионах, находятся в зоне риска.

Проблем с наличием топлива эксперт не ожидает. «Топливом все будут обеспечены, его и раньше хватало, а теперь в связи с форс-мажором импортеры будут отказываться от поставок по длинным договорам», — отметил он.

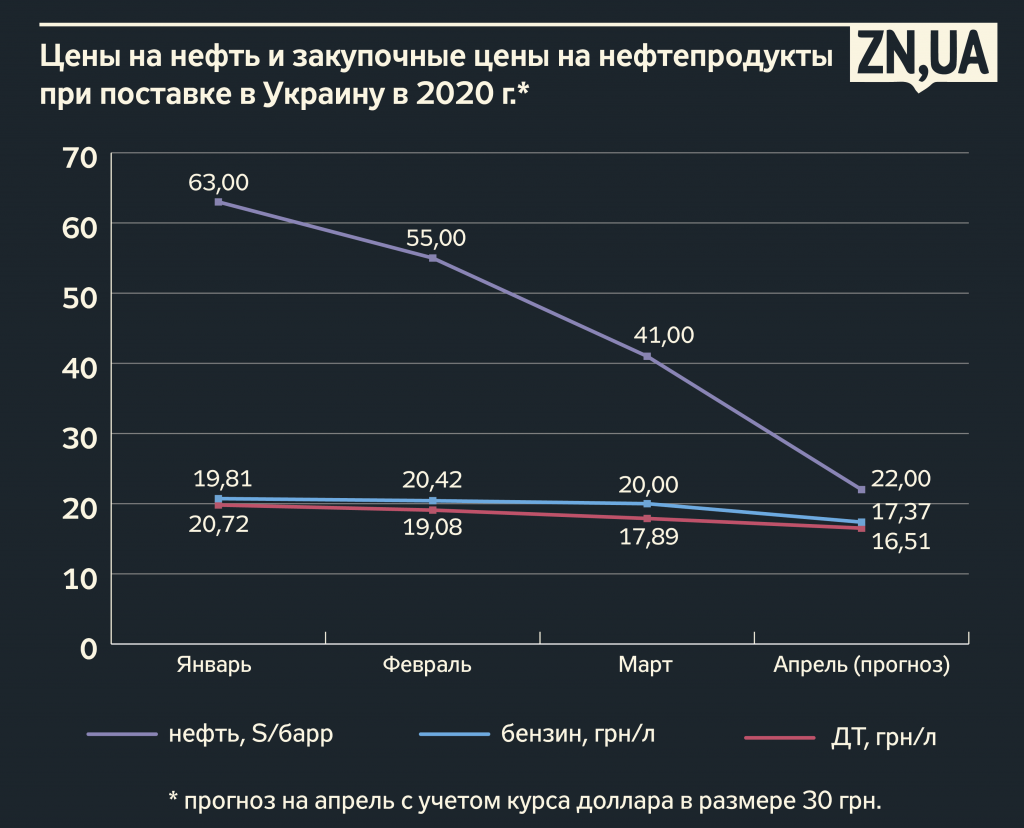

Снижение мировых цен на нефть в марте было нивелировано резкой девальвацией гривни. Однако в условиях сильного падения продаж розничные цены могут остаться неизменными для покрытия растущих эксплуатационных расходов, отмечает С. Куюн.

Таким образом, пока никаких новостей по поводу прекращения ценовой войны и возобновления переговоров в формате ОПЕК+ нет. Пик коронавирусной инфекции в мире еще не пройден. А это значит, что спрос на моторное топливо будет и дальше падать. В такой ситуации белорусскому экспортеру будет еще сложнее конкурировать на самом выгодном рынке.