16.06.2017, 9:00

Среди немецких компаний в Беларуси пока пессимистов в два раза больше, чем оптимистов

НОВОСТИ ГЕРМАНИИ

Наиболее серьезными рисками для дальнейшего развития немецкие компании, имеющие свой бизнес в Беларуси, считают снижение спроса, сужение рынка, а также рамочные политико-экономические условия, колебания курса, цены на энергию и сырье.

Об этом свидетельствуют результаты опроса о состоянии делового климата в Беларуси, который в 2017 году в шестой раз, начиная с 2012 года, провели Представительство немецкой экономики в Беларуси совместно с Информационным центром немецкой экономики – дочерней сервисной структурой DEinternational Немецкого Союза промышленно-торговых палат (НСПТП, DIHK e.V.).

В опросе приняли участие 59 представителей иностранных – преимущественно, немецких — компаний, работающих в Беларуси (2016 году было 60 участников, 2015 году — 57 участников), в том числе 10 промышленных предприятий, 34 предприятия сферы услуг, 20 предприятий сферы торговли, 2 предприятия энерго– и водоснабжения и 4 предприятия строительной сферы (ряд респондентов отметили свою принадлежность к двум и более отраслям экономики). Более 90% участников опроса — предприятия малого и среднего бизнеса с численностью сотрудников до 250 человек. Почти у трети предприятий доля экспорта в совокупном обороте превышает 60%. Большинство компаний уже принимали участие в опросах в предыдущие годы, что может свидетельствовать о сопоставимости результатов опросов.

Ожидания на 2017 год более позитивны

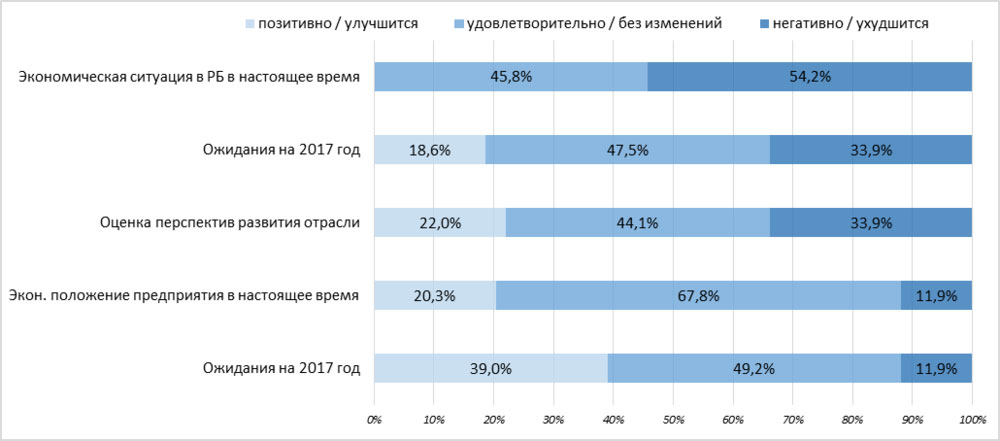

Более половины респондентов указали на ухудшение экономической ситуации в Беларуси в 2016 году. Однако впервые с начала рецессии доля «пессимистов» несколько снизилась, — до этого с 2013 года наблюдался постоянный рост количества негативных оценок.

Ожидания компаний на 2017 год более позитивны (причем, этот тренд впервые обозначился в прошлом году): доля предприятий, ожидающих стабилизации, — то есть, не ухудшения экономической ситуации в 2017 году — возросла до 2/3, что соответствует уровню «докризисного» 2014 года.

К «оптимистам» себя относит каждый пятый респондент, что превосходит оценки ожиданий прежних лет. Между тем, респондентов-«пессимистов» гораздо больше – это каждый третий участник опроса, что почти в 2 раза превышает количество «оптимистов».

В оценках перспектив развития отрасли ситуация схожая: снизилась доля «пессимистов» — с 40% в 2016 году до 1/3 в 2017 году, на треть превысив долю «оптимистов». На улучшение развития в отрасли рассчитывают 2 из 5-ти респондентов – это больше, чем в прежние годы. Две трети респондентов рассчитывают на не ухудшение положения в отрасли в 2017 году.

Оценивая текущее экономическое положение собственных предприятий, 9 из 10 участников опроса определили его как позитивное или удовлетворительное, и лишь каждый десятый – как негативное.

Перспективы развития своих предприятий респонденты оценивают еще более позитивно: доля пессимистичных ожиданий снизилась на треть, а доля «оптимистов» возросла с 25% до почти 40%. В целом 9 из 10 респондентов рассчитывают на улучшение, или, по крайней мере, не ухудшение своего положения в этом году.

Оборот / Экспорт / Количество сотрудников / Инвестиционные расходы / Валовая прибыль:

Почти половина опрошенных компаний указала на рост оборота в евро — почти в 2 раза в 2016 году к уровню предыдущего периода. В то же время доля респондентов, указавших на снижение оборота (4 из 10-ти респондентов), не меняется на протяжении последних лет, почти в 2 раза превышая оценки «докризисного» 2014 года.

В 2017 году 9 из 10-ти участников опроса прогнозируют увеличение либо сохранение оборота (это существенно выше показателей прежних лет). Заметно снизилась доля респондентов, ожидающих уменьшение оборота (более чем в 2 раза).

При этом лишь каждый пятый респондент сообщил об уменьшении собственного экспорта за 2016 год — заметно меньше, чем годом раньше (каждый третий). Доля респондентов, отметивших увеличение собственного экспорта – а это каждый четвертый опрошенный — осталась на уровне прошлого года, а сумма вместе с долей ответов «без изменений» составила более 80%. В прогнозах на 2017 год примечателен рост доли предприятий, ожидающих не уменьшения объема экспорта — до 90%.

Доля предприятий, планирующих сокращение штата сотрудников, снизилась почти в 2 раза (с 22,4% в 2016 году до 13,8% в 2017 году). Каждая третья компания планирует рост числа работников, что на 1/3 выше уровня «докризисного» 2014 год. При этом большинство опрошенных (6 из 10), прогнозируют увеличение затрат на оплату труда, причем у почти половины из них этот рост составит от 10% до 30%, у второй части – до 10%. У трех из десяти предприятий расходы на заработную плату сохранятся без изменений, — сокращения ожидает лишь один из десяти респондентов.

Три из четырех компаний-респондентов отметили в 2016 г сохранение либо увеличение инвестиционных расходов, причем увеличение расходов было у почти трети опрошенных.

На ближайшую перспективу рост инвестиционных расходов ожидает каждый пятый респондент (как и в 2016 году), а уменьшение – каждый шестой (примечательно снижение доли таких респондентов — почти в 2 раза). В результате более 80% предприятий планируют увеличить либо сохранить программу инвестирования в 2017 году, что близко к уровню «докризисного» 2014 года.

При этом 4 из 10 респондентов отметили увеличение валовой прибыли в 2016 году. Но еще весомее доля респондентов, допустивших ее снижение, — почти половина опрошенных. Это выше не только реальных показателей предыдущих лет, но и уровня негативных ожиданий, сделанных в рамках опроса 2016 года (прогноз по снижению валовой прибыли тогда был «лишь» у 37,5% респондентов).

Ожидания на 2017 год более оптимистичны: рост валовой прибыли прогнозирует каждое третье предприятие, снижение — каждое четвертое.

Повышена значимость факторов, связанных с человеческим капиталом

В качестве наиболее серьезных рисков для экономического развития респонденты назвали, прежде всего, снижение спроса и сужение рынка, а также риски, обусловленные изменениями политико-экономических рамочных условий, колебанием обменного курса и их негативными последствиями. К ним также причислены условия финансирования, цены на энергию и сырье, а также правовые гарантии.

Риски для экономического развития предприятий

Развернутая оценка отдельных факторов делового климата:

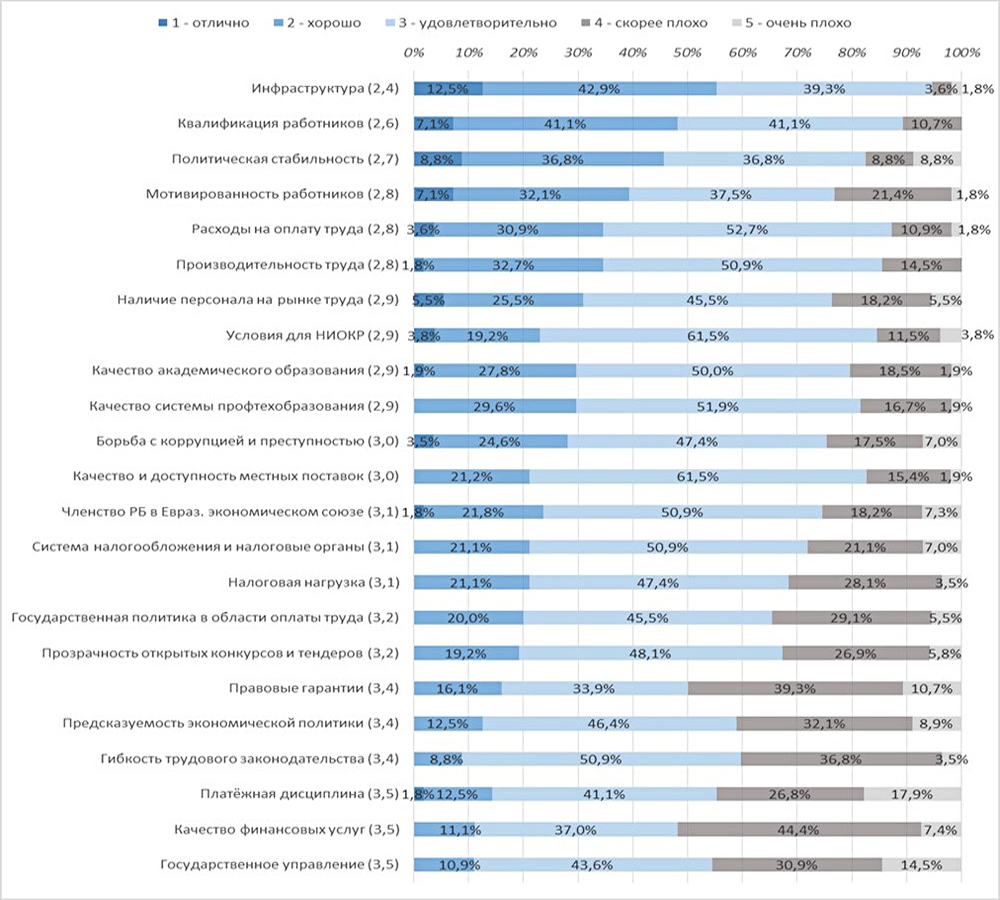

При оценке качественных страновых факторов делового климата в Беларуси в 2017 году в числе трех наиболее привлекательных респонденты назвали инфраструктуру (высшая оценка — 2,4 балла, первое место, как и в 2016 году), политическую стабильность и квалификация работников.

Обращают на себя внимание более высокие оценки факторов, непосредственно связанных с человеческими ресурсами: мотивированность работников, расходы на оплату труда, производительность труда и наличие персонала на рынке труда. В условиях рецессии и последней девальвации белорусского рубля снизилась стоимость рабочей силы, одновременно усложнилась ситуация на рынке труда, что способствует росту мотивации работников.

Места в первой десятке таблицы занимают также такие факторы: условия для ведения НИОКР, качество академического образования, качество системы профтехобразования. Их значение возрастает в контексте изменений формата ведения бизнеса, обусловленных требованиями «экономики умных вещей», четвертой промышленной революции «Industry 4.0» и цифровой трансформации экономики в целом, что предполагает в том числе и получение новых компетенций, квалификаций и навыков.

В комментарии к результатам опроса отмечается, что в последние годы расширилась практика применения субсидиарной ответственности. Произошла замена института банкротства как инструмента для освобождения от долгов неплатежеспособных предприятий, на de facto новый институт — перенос долгов с юридического лица-банкрота на личное имущество не только учредителей (т.е. собственников имущества компании), но и руководителей (т.е. наемных работников) при размытом определении вины и недостаточном обеспечении защиты права частной собственности и личной свободы. Налицо — чрезмерная регуляторная нагрузка на бизнес. Это сдерживает готовность населения активнее заниматься предпринимательской деятельностью и не способствует притоку новых ПИИ, что в свою очередь не позволяет ослабить напряженность на рынке труда, получить новые драйверы экономического роста.

Что касается фактора членства в ЕАЭС, то он получил в рамках опроса место лишь в середине таблицы, что отражает сложности белорусского руководства во взаимоотношениях с РФ в последний год, а также пробуксовку самого регионального интеграционного проекта.

Кстати, по итогам опроса, впервые проведенного в начале 2017 года Представительством немецкой экономики в РБ совместно с Российско-Германской внешнеторговой палатой, Делегацией германской экономики в Центральной Азии, большинство немецких компаний, работающих в ЕАЭС (60%), рассматривают союз, прежде всего, как региональное экономическое объединение, а не как геополитический проект России. В числе основных преимуществ ЕАЭС для своего бизнеса компании отметили упразднение таможенных пошлин между странами (25%), расширение рынка потребителей (24%), а также экономию расходов в логистике и техническом регулировании (11%).

Читайте также:

- Правительство мониторит ситуацию для выработки мер по поддержке бизнеса из-за пандемии

- Александр ШВЕЦ: Чем «скромнее» будут интеграционные соглашения с РФ, тем быстрее пойдут реформы в Беларуси

- Барометр экономических настроений немецкого бизнеса в Беларуси: пессимистов стало больше

- Польский эксперт: белорусским предприятиям нужна интернационализация

- Тростенец: помнить ради будущего